Inserção externa e desenvolvimento: o consenso envergonhado

A continuidade de políticas macroeconômicas cuja racionalidade remonta aos primeiros anos do Plano Real é um dos elementos a explicar, juntamente com a exuberância da economia global, o bom momento da economia vivido durante boa parte das duas administrações do presidente Lula. A discussão relativa aos “direitos de propriedade” sobre este acervo – se o Presidente recebeu uma “herança maldita” ou se, pelo contrário, “governa sobre os ombros de gigantes” – é bem menos importante que as vantagens, para o país, derivadas da convergência experimentada no domínio das idéias econômicas. Desse consenso, que é tácito, prático e efetivo, mas jamais admitido – quem sabe poderíamos chamá-lo de o “consenso envergonhado” – resultou o alheamento das visões “alternativas” que pareciam, em certa época, dominantes dentro do Partido dos Trabalhadores.

No campo político há considerável hesitação em reconhecer esta convergência, e por vezes a oposição se vê na melindrosa posição de criticar as políticas de governo “pela esquerda”, e, sistematicamente, não consegue fazer ver ao eleitor a diferença entre o naturalizado e o natural, entre a conveniência e a convicção, que, às vezes, é fraca mesmo. Na essência, o pragmático não agride os imperativos da economia de mercado globalizada, mas não os compreende, vive com eles sob a permanente tensão dos paradoxos, falta-lhe o desembaraço para tomar iniciativas, e deles retira, afinal, muito pouco proveito. O fato é que o debate sobre o lugar do Brasil na economia global e sobre o modo como o país deve organizar-se para melhor aproveitar este momento, tão semelhante ao que vivemos nos primeiros anos do Real, continua muito relevante como naquela ocasião.

Por essa razão, vale a pena, para identificar e discutir as questões de fundo desse debate, recorrer a um ensaio que escrevi em 1996, ainda como diretor do Banco Central, e que provocou à época intensa controvérsia. Publicado apenas algum tempo depois (na Revista de Economia Política em 1998, e posteriormente, como um capítulo em O Desafio Brasileiro: Ensaios sobre Desenvolvimento, Globalização e Moeda, São Paulo, Editora 34, 1999), o texto tratava da inserção do Brasil na economia global e de suas conseqüências para o desenvolvimento. O alvoroço em torno do texto não era tão difícil de explicar: não apenas é incomum que dirigentes do Banco Central produzam ensaios para debates abertos sobre a natureza do desenvolvimento econômico brasileiro, como também é raro ver o Presidente da República emitir uma recomendação de leitura. O fato é que o texto feriu um nervo sensível. Com efeito, quem aceitasse que as raízes da hiperinflação brasileira tinham que ver com o colapso do modelo de desenvolvimento baseado no inflacionismo e na substituição de importações, como o texto procurava argumentar, veria facilmente que o desenho dos “fundamentos” da estabilização envolvia implicitamente uma nova e promissora agenda.

É sobre essa agenda, que se esboçava a partir das teses daquele artigo e que desde então confirmou a sua validade, que passo a falar em seguida, conforme a seguinte seqüência temática: primeiro sobre multinacionais e globalização, segundo sobre produtividade e competição, terceiro sobre câmbio e, por fim, sobre o novo papel da economia privada no crescimento brasileiro.

Globalização e empresas multinacionais: o Brasil cosmopolita

Em 1996, a globalização estava sob ataque: a denúncia de seu caráter perverso e as previsões de catástrofe, muito em linha com uma tradição brasileira de matriz marxista cepalina, estavam em toda a parte, assim como as manifestações antiglobalização crescentemente radicais e violentas. Esse mal-estar vai-se dissipando com o tempo, especialmente depois de 2001, com os atentados terroristas, que paralisam os detratores da globalização, e posteriormente com a prosperidade da economia global e com o desempenho da “periferia” em particular. A ascensão da China e da Índia como pólos específicos de um “sistema” global freqüentemente descrito como “Bretton Woods 2”, bem como a evolução dos termos de troca em favor dos países emergentes, tornaram mais deslocadas do que nunca as teses catastrofistas sobre o lugar das economias emergentes na globalização que ainda circulavam com desenvoltura em 1996. Naquela ocasião, com efeito, ainda não era bem aceito afirmar, com otimismo, que a globalização seria “condicionante básico” do desenvolvimento brasileiro e que as empresas multinacionais seriam o principal veículo para a internacionalização da economia brasileira. Ainda se acreditava que a “periferia” permanecia condenada a uma “inserção subordinada”, e a outros tantos vaticínios cruéis tornados ainda piores pela supostamente nefasta presença das multinacionais no Brasil. A literatura especializada no assunto da influência das empresas multinacionais sobre a organização industrial, competitividade e dinamismo tecnológico tinha conclusões bem mais positivas. Essas empresas eram vistas como elementos fundamentais na definição da orientação comercial e na criação de vínculos financeiros e tecnológicos com o processo de produção global. No ensaio de 1996, escrevi que haveria um crescimento fenomenal do investimento direto externo, desde que se consolidasse a estabilização, do que resultaria um significativo aprofundamento das relações do Brasil com a economia global.

Os fluxos de investimento direto estrangeiro (IDE) observados nos anos que se seguiram confirmaram amplamente esse prognóstico. Em 1993, as entradas foram de us$ 0,8 bilhão, e em 2000 foram de us$ 29,4 bilhões, cerca de 35 vezes mais. Nesse período, ocorre uma elevação da participação do Brasil nos fluxos mundiais de IDE de 0,37% em 1993 para 2,1% em 2000, passando por um pico de 3,79%, em 1998. Em 2000, o estoque de investimento direto estrangeiro acumulado no Brasil atinge us$ 152,2 bilhões, contra us$ 36,5 em 1993, ou seja, entre 1993 e 2000 o Brasil recebeu em investimentos um valor equivalente ao triplo de estoque existente em 1993!

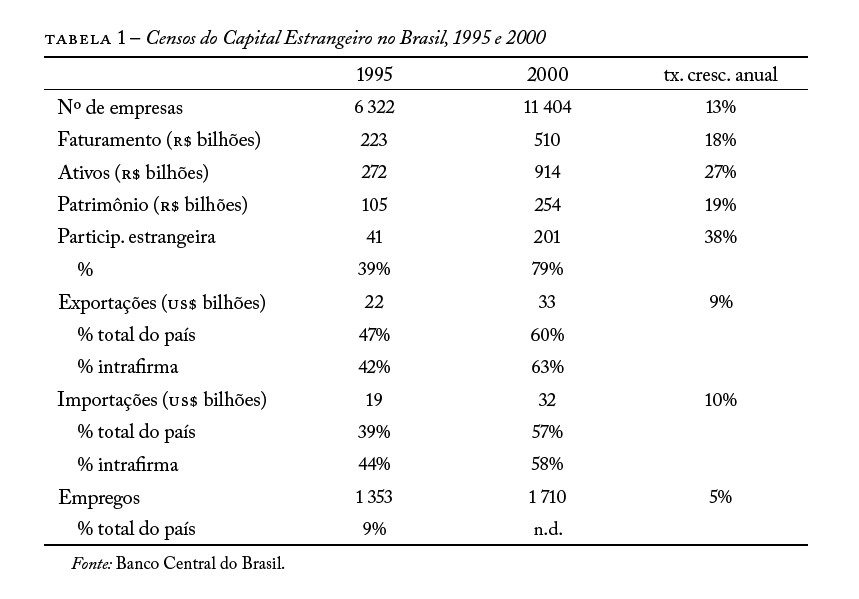

As implicações precisas dessa gigantesca onda podem ser apreciadas na Tabela 1, que ompara os resultados de duas edições do “Censo do Capital Estrangeiro no Brasil” realizadas para os anos-base de 1995 e 2000. Antes dos censos, a informação sobre o investimento direto estrangeiro restringia-se aos fluxos cambiais de entrada e saída, e pouco se sabia sobre a dimensão e natureza da presença das emprsas multinacionais ou de empresas brasileiras com significativa participação estrangeira. Pelos números da Tabela 1 é possível ver, por exemplo, que, para cada R$ 1,0 de patrimônio, geravam-se R$ 4,5 de ativos e R$ 2,5 de faturamento em 2000. A influência dessas empresas sobre o comércio exterior do país é muito significativa. Usando a razão entre valor bruto da produção e valor adicionado observada para o conjunto da economia, é possível dizer que cada us$ 1 000,0 de valor adicionado gerado dentro do país nas 6 322 empresas do Censo de 1995 gerava us$ 275,0 em exportações e us$ 242,0 em importações. Para o resto das empresas, os números correspondentes eram de us$ 33,0 de exportações e us$ 42,0 de importações. Ou seja, a propensão ao comércio exterior verificada nas empresas do Censo de 1995 é cerca de dez vezes maior que a do resto das empresas brasileiras. É absolutamente pacífica, portanto, a conjectura segundo a qual o crescimento da presença das empresas de capital estrangeiro, que deve ter passado de algo como 10% para 20% do PIB, está na base de uma significativa elevação da propensão ao comércio exterior do país independente de qualquer outra influência. O crescimento da participação das empresas do Censo sobre o total das exportações e importações, em particular quando se trata dos fluxos “intrafirma”, fornece evidência bastante clara para essa hipótese.

Nos anos posteriores a 2000, os fluxos de investimentos diretos estrangeiros no Brasil arrefeceram, permanecendo entre us$ 10,1 e us$ 20,1 bilhões anuais, representando uma fração entre 1,6% e 2,8% dos fluxos globais. De 2005 em diante, a retomada dos fluxos globais é muito significativa: foram de cerca de us$ 720,0 bilhões em 2004 para um recorde de us$ 1 537,0 bilhão em 2007. Neste ano o investimento para o Brasil experimentou notável elevação para R$ 34,6 bilhões, também um recorde, ainda que representando apenas 2,25% do fluxo global. O crescimento do investimento direto estrangeiro observado está associado ao extraordinário movimento de investimento estrangeiro em carteira (IEC), ou seja, em ações de empresas brasileiras listadas em bolsas, que atingiu cifras inéditas em 2007, us$ 48,1 bilhões, depois de oscilar em torno de us$ 2,3 bilhões em 1999–2005 e de atingir us$ 9,0 bilhões em 2006.

A queda na inflação e nos juros, a aproximação da mais importante das certificações de “bom comportamento” em matéria de políticas macroeconômicas alinhadas com os paradigmas internacionais – o investment grade –, com as reservas internacionais em níveis inéditos, com contas fiscais em ordem, superávit primário mantido em nível significativo e déficit nominal abaixo de 2% do PIB, com o crescimento, senão em níveis chineses, em número bastante razoável, o mercado de capitais brasileiros experimenta um inédito impulso. Foram 26 aberturas de capital em 2006 e 64 em 2007, nas quais a participação estrangeira tem estado em torno de 2/3 das ações vendidas. Não há dúvida de que isso representa uma mudança qualitativa de longo alcance sobre o modo de funcionar dessas empresas, não apenas nos quesitos de governança e formalidade, mas também em todos os atributos que advêm da propriedade estrangeira.

Também inédito é o movimento de internacionalização de empresas brasileiras, o outsourcing, e a intenção de vários grupos nacionais se tornarem players globais nos setores onde atuam. O investimento brasileiro direto (IBD) foi em média da ordem de us$ 1,0 bilhão entre 1995 e 2003, mas subiu para us$ 11,9 bilhões anuais em média em 2004–2007. Parece haver aí uma dinâmica como a descrita no estudo clássico de John Dunning (“Explaining the International Direct Investment Position of Countries: Towards a Dynamic or Developmental Approach”, Weltwirtschaftliches Archiv, 117, 1981), segundo a qual, com o aumento do grau de desenvolvimento, os países vão-se tornando também investidores, além de receptores, igualam a magnitude dos fluxos ao longo do tempo e tornam-se primordialmente investidores, mas sem deixar de ser receptores. Essa parece ser uma descrição do comportamento de empresas multinacionais, cuja presença no Sul tem sido assunto de vários dos World Investment Reports feitos anualmente pela UNCTAD. Recentemente, a Sobeet (Sociedade Brasileira de Estudos de Empresas Transnacionais) conduziu uma pesquisa (Internacionalização das Empresas Brasileiras: Estudo Temático 2005/2006 do Fórum de Líderes, São Paulo, Clio, 2007) com 79 empresas brasileiras de grande porte que investem no exterior. Ela mostra com grande nitidez um processo de multinacionalização de empresas brasileiras segundo os modelos observados em países como os EUA e o Japão, fazendo crer que a internacionalização da economia brasileira está encontrando novos e surpreendentes caminhos.

Produtividade, um produto da abertura

O ensaio de 1996 associava, em grandes linhas, o esgotamento do modelo de “substituição de importações” à estagnação da taxa de crescimento da produtividade, e trazia algumas evidências empíricas a apoiar essa tese. Afirmava que a abertura, ao elevar a contestabilidade dos mercados e alterar para melhor a conduta das empresas, provocava a aceleração da taxa de crescimento da produtividade, o que, por sua vez, seria elemento essencial para nos livrar da famosa armadilha delfiniana do “bolo”. Uma economia de mercado tratada com políticas industriais de corte “horizontal” poderia perfeitamente experimentar um crescimento desconcentrador de renda, se o crescimento da produtividade fosse acelerado. Essa possibilidade representava uma inversão completa das posturas desenvolvimentistas estabelecidas, cuja ênfase residia na busca da auto-suficiência, na grande empresa (privada?) nacional protegida e cultivada no âmbito de reservas de mercado. Mas será verdade que a correlação positiva entre abertura e produtividade, amplamente consagrada na literatura técnica sobre o assunto, valia também para o Brasil? Afinal, não são poucas as leis da economia que se diz que não valem no Brasil.

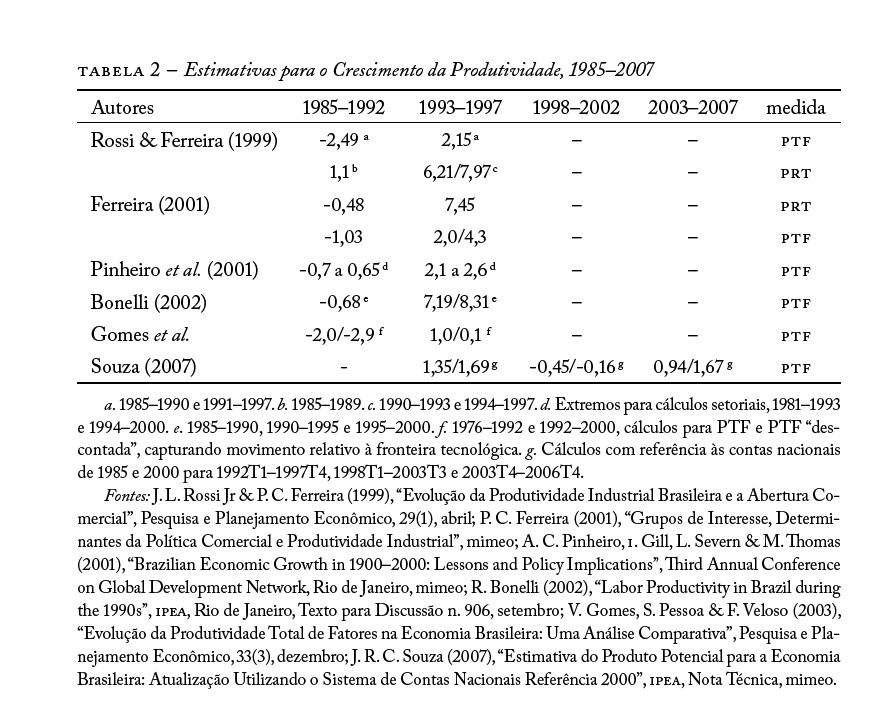

Em 1996, a abertura estava ainda em seus primeiros estágios, de tal sorte que a evidência a apoiar a tese ainda não era tão robusta como hoje se aceita. A Tabela 2 traz uma pequena amostra dos achados sobre o crescimento da produtividade do trabalho (PRT) e da produtividade total dos fatores (PTF) e revela com clareza uma drástica mudança para melhor nos números para a produtividade nos anos da abertura, bem como um retrocesso depois da desvalorização cambial em 1999 e da onda protecionista que se seguiu.

a. 1985–1990 e 1991–1997. b. 1985–1989. c. 1990–1993 e 1994–1997. d. Extremos para cálculos setoriais, 1981–1993 e 1994–2000. e. 1985–1990, 1990–1995 e 1995–2000. f. 1976–1992 e 1992–2000, cálculos para PTF e PTF “descontada”, capturando movimento relativo à fronteira tecnológica. g. Cálculos com referência às contas nacionais de 1985 e 2000 para 1992T1–1997T4, 1998T1–2003T3 e 2003T4–2006T4.

Fontes: J. L. Rossi Jr & P. C. Ferreira (1999), “Evolução da Produtividade Industrial Brasileira e a Abertura Comercial”, Pesquisa e Planejamento Econômico, 29(1), abril; P. C. Ferreira (2001), “Grupos de Interesse, Determinantes da Política Comercial e Produtividade Industrial”, mimeo; A. C. Pinheiro, I. Gill, L. Severn & M. Thomas (2001), “Brazilian Economic Growth in 1900–2000: Lessons and Policy Implications”, Third Annual Conference on Global Development Network, Rio de Janeiro, mimeo; R. Bonelli (2002), “Labor Productivity in Brazil during the 1990s”, IPEA, Rio de Janeiro, Texto para Discussão n. 906, setembro; V. Gomes, S. Pessoa & F. Veloso (2003), “Evolução da Produtividade Total de Fatores na Economia Brasileira: Uma Análise Comparativa”, Pesquisa e Planejamento Econômico, 33(3), dezembro; J. R. C. Souza (2007), “Estimativa do Produto Potencial para a Economia Brasileira: Atualização Utilizando o Sistema de Contas Nacionais Referência 2000”, IPEA, Nota Técnica, mimeo.

Foram muitos os autores a investigar e atestar o efeito da abertura sobre a produtividade na indústria brasileira, sob diferentes hipóteses sobre o mecanismo de transmissão. São relevantes o “efeito competição”, como também outros elementos como a disponibilidade de insumos e máquinas importadas (o efeito “transferência de tecnologia”) e a saída de firmas de baixa produtividade de diferentes setores (o “efeito destruição criadora”). Há consenso de que o conjunto de reformas dos anos 1990 ocasionou uma mudança importante no ambiente competitivo dentro do qual funcionam as empresas brasileiras: houve abertura, desregulamentação, privatização e também a implementação do Código de Defesa do Consumidor e uma notável revitalização do Cade (Conselho Administrativo de Defesa Econômica). Mudanças desse quilate na “estrutura de mercado” alteraram drasticamente a conduta das empresas e, por conseqüência, o seu desempenho, exatamente como previsto pela teoria econômica. Na verdade, também nesse domínio “micro”, tivemos uma espécie de revolução cultural profunda e irreversível: a meritocracia, por vezes cruel, da economia de mercado casou-se com a nossa já pujante democracia de forma tão harmônica que, tal como se passou no terreno “macro”, a mudança de governo em 2002 alterou quase nada do que se vinha passando. Com efeito, em 2002 um grupo de economistas sob a coordenação de José Alexandre Scheinkman e Marcos Lisboa elaborou um magnífico documento com um resumo do que se poderia chamar de uma “agenda de reformas microeconômicas” a ser implementada pelo presidente que lograsse sair-se vencedor em 2002. É muito significativo o fato de o documento ter sido encomendado pelo candidato Ciro Gomes, mas que Lisboa tenha sido chamado por Lula para ocupar a Secretaria de Política Econômica, de onde coordenou, na medida do possível, a implementação de várias idéias do documento, a despeito da forte resistência dentro do próprio governo.

De toda maneira, deve-se ter muito claro que, em 1996, não eram muitos os apóstolos do “choque de capitalismo”, proposto no passado pelo senador Mario Covas, e implementado no governo FHC, não sem considerável dose de resistência e queixa da parte do establishment industrial. No governo Lula, contudo, as “reformas micro” tiveram alguns avanços importantes, mas de natureza pontual, e alguns retrocessos de pouca relevância, em geral ligados a iniciativas no terreno da política industrial de cunho “seletivo”, todas de pequena monta e teor clientelista. A estrutura de proteção pouco mudou, e com isso os movimentos cambiais, de amplitude muito grande, governaram as flutuações do nível da proteção e do grau de abertura. Dessa maneira, quando o câmbio volta a se apreciar significativamente depois de 2003, a produtividade igualmente volta a crescer, de forma semelhante ao que se observou entre 1993 e 1997 (ver tabela 2).

Câmbio: outro verão escaldante?

Embora seja certo que a política cambial foi a maior de todas as polêmicas dos primeiros anos do Real, as principais teses do ensaio de 1996 nesse campo eram bem mais simples e menos contenciosas do que alguns enunciados acalorados faziam crer, especialmente à luz dos eventos recentes. Na verdade, parece-me que, em nossos dias, há pouca objeção às teses do documento, a principal das quais a noção de que o câmbio era um preço de mercado, e não tarifa pública sujeita à indexação, associada a serviço público concedido e fixada discricionariamente pelo Banco Central. Argumentei, então, que o câmbio visivelmente “sobredesvalorizado” que vigorava antes do Plano Real resultava numa “competitividade espúria”, conceito elaborado pelo celebrado economista da Cepal Fernando Fanjzylber, ou seja, na compensação, pela taxa de câmbio sobredesvalorizada, ou pelo arrocho salarial, de custos excessivos decorrentes de ineficiências estruturais na economia (o “custo Brasil”), compensação que resultava em ônus para o conjunto da sociedade. Argumentei, ainda, que havia fortalecimento da moeda em todos os casos de estabilizações bem-sucedidas de grandes inflações e que isso refletia melhoras permanentes nos “fundamentos” da economia. Por isso mesmo, teríamos razões “fundamentais” de sobra para não estranhar que a moeda brasileira se fortalecesse a partir da estabilização. A maior parte da controvérsia ficou empacada neste ponto: a moeda forte era um artificialismo originado de uma teoria conspiratória (“estelionato eleitoral” ou “populismo cambial”) ou expressava uma mudança tectônica para melhor na economia brasileira? Era intencional (um erro, como alguns gostam de afirmar) ou um fato do mercado, impossível de ser evitado?

Não há dúvida de que o ano de 2008 é especialmente propício para uma reprise daquela controvérsia, tendo em conta o evidente paralelismo entre os dois episódios de abundância cambial, 1994–1998 e 2003–2008. Ademais, por que não lembrar?, os “policy makers” de hoje eram exatamente os críticos de ontem. Na verdade, uma vez aceito que vivíamos um episódio de bonança cambial nos primeiros anos do Real, e muitos observadores só passaram a admitir essa hipótese depois de observar o que ocorreu em 2003–2008, novas luzes parecem incidir sobre a velha controvérsia. Esta, por sua vez, e sublinhe-se, tinha que ver com a novidade representada pela “valorização” cambial numa economia experiente em choques externos e que não via grandezas nominais caírem livremente em mercados há muitas décadas. Era difícil aceitar em 1996 que o câmbio pudesse cair, como era que o Brasil pudesse ter taxas de inflação semelhantes à dos EUA, o que viria a acontecer em 1997 e 1998.

Essa controvérsia sobre nível do câmbio misturou-se a uma outra, referente aos aspectos “táticos” do problema, vale dizer, sobre o regime cambial e sobre natureza e intensidade das intervenções do Banco Central no mercado de câmbio. Era fácil entender os motivos: para os que acreditavam num “populismo cambial”, ou em que o câmbio vinha sendo mantido “sobrevalorizado” ou “defasado” por conta de algum artificialismo, não era difícil argumentar que a força do Real vinha do “regime de bandas”, ou seja, da ação do Banco Central, e não da lei da oferta e da procura. Esta, aliás, é uma lei que nem sempre “pegava” no Brasil, e sua validade para assuntos cambiais em particular foi sempre questionada. Toda a idéia por trás do conceito de “defasagem cambial” era a de que a fixação do câmbio era, como no caso das concessões de serviços públicos, uma questão de equilíbrio econômico-financeiro do concessionário exportador, e não de oferta e procura. Nesse domínio, o ensaio de 1996 trazia um raciocínio tão simples quanto venenoso a propósito da obsolescência dessa noção: O fato do preço da banana cair em função de uma supersafra não quer dizer necessariamente que há uma “defasagem bananal”.

Foram muitos sábios a contra-argumentar acacianamente que “câmbio não é banana”, o que de fato não é, como não é jabuticaba, nem melancia, mas, como qualquer outra fruta, está sujeita à lei da oferta e da procura. Em 1994–1998, como em 2003–2008, a abundância cambial produz valorização da moeda, e não há muito o que fazer para evitar. Várias possibilidades foram testadas em 1994–1998, inclusive controle de entradas de capitais, mas o efeito é secundário. Em meio a tantas novidades naqueles anos, perdeu-se de vista o fato de que o Real teve início sob um regime de câmbio flutuante e que a passagem para um regime de bandas decorreu da decisão de evitar mais apreciação da nova moeda. A migração para bandas, já bem assentadas em 1996, serviu para que se evitasse maior valorização, e não para adiar uma desvalorização supostamente inevitável.

O ano de 1996 se parece com 2008, no aspecto cambial. Estamos no meio de um episódio de abundância cambial, ainda sem enxergar o seu fim. Em 1998, quando a conjuntura internacional se modificou de forma dramática, tornando essencial a mudança tanto no regime quanto no nível do câmbio, muitos acharam que estavam certos desde 1994: uma evidente tolice. A mudança não confirmou os vaticínios sombrios dos críticos da política cambial, que propunham “maxidesvalorizações” já em 1994, quando não fazia nenhum sentido. Restou confirmada, isso sim, a teoria das “perdas internacionais” de Leonel Brizola, segundo a qual sempre faz sentido político sustentar a conjectura pessimista em termos vagos, pois mesmo que a catástrofe não ocorra, terá sido porque as vozes da prudência foram atendidas. E se algo sair errado, por qualquer motivo que seja, fica parecendo que o profeta tinha acesso privilegiado às chaves do futuro.

Há muito paralelismo entre a evolução das bandas e do próprio regime de flutuação, que se estabelece em 1999, num formato bastante “puro-sangue”, mas, progressivamente, vai incorporando uma vasta gama de possibilidades de intervenção. Dessa maneira, é seguro afirmar que entramos, com todas as honras, no grupo de países acometidos pelo que ficou conhecido como “fear of floating”. Conceitualmente, as possibilidades de intervenção introduzidas progressivamente após 1999 não diferem em muito da adoção de “bandas”.

O fato é que os “aspectos táticos” acabaram sobrepondo-se à discussão sobre o fato de que a abundância de divisas era um “problema”, seja pelos custos fiscais do carregamento de reservas, seja pelo impacto da valorização cambial sobre os exportadores, como parece claro em 2008, quando até de “Dutch Disease” se ouve falar. Em 1996, todavia, a idéia de que estávamos vivendo uma bonança, e que isto era um problema, não encontrava muitos adeptos. A experiência histórica brasileira era toda, ou quase toda, de dificuldades cambiais. Portanto, a pergunta era simples: a abundância cambial era uma novidade a requerer novas posturas nas políticas do Banco Central ou uma situação transitória e enganosa? Seria mesmo verdade que o Brasil havia entrado numa trilha de progresso ao longo da qual o fortalecimento da moeda seria natural, como se observara em países da periferia européia e asiática?

A resposta a essas perguntas, anos depois, em 2008, talvez não seja muito diferente do que uma reflexão serena sobre o problema permitiria em 1996. Mas certamente a convicção é hoje maior. É claro que sempre vão existir perigos, e que a economia internacional viverá crises e perturbações que nunca seremos capazes de antecipar. Mas o que o documento de 1996 trazia, e parece mais claro em 2008, é a idéia de que há uma tendência, um caminho de progressão e melhoria nos “fundamentos” macro, ao longo do qual a moeda necessariamente se fortalece, como efetivamente se observou em muitos países, conforme pode ser bem documentado, por exemplo, em Leszek Balcerowicz & Stanley Fischer (Living Standards and the Wealth of Nations: Successes and Failures in Real Convergence, Cambridge, The MIT Press, 2006). Em 2008 não se pode argumentar que o “câmbio valorizado”, talvez mais valorizado do que foi em 1994–1998, dependendo do modo de medir, seja produto do regime, ou de artificialismos, por mais intervenção que o Banco Central pratique nos dias de hoje. Com a significativa melhora nas contas fiscais, com todos os aperfeiçoamentos e ajustes empreendidos pela indústria ao longo desses anos, é bem mais fácil aceitar que a valorização do Real reflete melhores fundamentos, por mais excepcional que seja o preço das commodities.

Em resumo, o ensaio de 1996 não defendia o “câmbio fixo”, nem as “bandas cambiais”, mas a determinação da taxa de câmbio em mercado, preservando o direito de o Banco Central intervir como achar melhor. Também não tínhamos ali, necessariamente, uma defesa da flutuação. Na verdade, a escolha do regime, se “bandas”, “flutuação suja” ou limpa, com direito a intervenção em futuros, swaps ou opções, é questão tática que depende de circunstâncias. A abundância cambial torna a flutuação limpa particularmente desconfortável, e a experiência dos dois episódios de abundância cambial aqui analisados mostra que o Banco Central inevitavelmente intervém. A moral da história, ao fim das contas, é conhecida: no Brasil, não existe meia-estação no tocante a câmbio. Os episódios de 1994–1998 e 2003–2008 são dois verões escaldantes separados por um inverno de crises amontoadas entre 1998 e 2002. As lições importantes são óbvias apenas na aparência: a mudança nas estações está além da nossa capacidade de previsão e as vestimentas de inverno não servem para o verão, e vice versa.

O crescimento foi privatizado

A tese segundo a qual caberia ao setor privado um “papel de liderança” no processo de crescimento a se desenrolar no futuro tinha um fundamento muito prático e nada filosófico, pois derivava de um exercício de “contabilidade do crescimento” (growth accounting), freqüentemente empreendido naquela ocasião, com o intuito de mostrar a operação dos limitadores do crescimento oriundos principalmente da taxa de poupança pública, externa e privada. Em cada qual desses limitadores havia um enredo a perseguir. A poupança pública parecia desaparecida para sempre em razão do crescimento dos gastos de custeio determinado pela Constituição de 1988, o que os anos que se seguiram não fizeram senão confirmar. E se a poupança pública é negativa, a contribuição do setor público para a formação bruta de capital físico (FBCF) não apenas deverá ser muito modesta, como efetivamente tem sido, como se dará a partir de déficit e dívida pública.

Esse estado de coisas melhora, mas não fundamentalmente, a partir de 1999, com o crescimento do superávit primário no âmbito do acordo com o FMI. Embora o governo possa contribuir modestamente para a FBCF, essa contribuição, que tem permanecido entre 1% e 2% do PIB, dificilmente terá alguma importância para o desafio representado pelo desejo de elevar a formação bruta de capital físico dos níveis medíocres onde ainda se encontra, inferiores a 20% do PIB, para níveis asiáticos, em torno de 30%. Conforme observa o documento: “a responsabilidade pelo crescimento nos anos a seguir deverá recair predominantemente sobre o setor privado”, conclusão que “é pouco alterada pelas possibilidades disponíveis no tocante à poupança externa” (p. 62). Nesse sentido, é indiscutível que a poupança externa, vale dizer, o déficit em conta corrente, pode ajudar, mas o próprio documento observa que essa contribuição dificilmente poderia ultrapassar 3% do PIB, “sob pena de fragilizar as contas externas”.

Esse número era muito citado na época, em debates aqui e no exterior sobre o quanto era prudente “transferir” da bonança de capitais estrangeiros para a economia doméstica. O documento de 1996 não faz, nem poderia fazer, senão uma observação qualificada sobre a contribuição da poupança externa para o crescimento: era normal que o Brasil tivesse déficits em conta corrente, pois é o que se observa em países emergentes que geralmente são importadores de poupança, não exportadores. Essa observação, que pode envolver controvérsia apenas quando se trata de déficits em conta corrente muito expressivos, tinha muito menos importância do que a tese de que ao setor privado caberia o papel mais importante no crescimento. Em 2008, após a iniciativa do PAC (Programa de Aceleração do Crescimento) demonstrar o alcance reduzido da capacidade de investimento do setor público, o protagonismo do setor privado parece mais claro do que nunca.

No passado, quando o Brasil experimentou taxas de investimento próximas a 25% do PIB, o setor público contribuiu com algo como 6% a 7% do PIB em investimentos. Era a época dos generais. A contribuição do setor privado naquela ocasião era da mesma ordem de grandeza da que se observa em 2008. Só que agora a contribuição do governo para a formação bruta de capital físico é da ordem de 2% do PIB, num total da ordem de 19%. Tudo se passa como se, para a média das empresas, os gastos de investimento fossem algo da ordem de 5% a 6% do faturamento, ou 50% dos lucros. Isso quer dizer que a média das empresas brasileiras ainda mantém baixíssimos níveis de “alavancagem”, consistentes com um ambiente de juros muito elevados e aversão ao endividamento. O tamanho do desafio macroeconômico pode ser aferido pelo fato de que precisaríamos que a média das empresas brasileiras investisse anualmente um percentual de seus lucros certamente superior a 100%, o que apenas poderia ocorrer num cenário de grande ampliação da disponibilidade de crédito de prazo longo a custos razoáveis. Como o setor público não tem como patrocinar esse aumento, o mercado de capitais deverá ter papel central nessa transição. Os movimentos observados nos anos recentes de aberturas de capital e o forte crescimento do crédito fornecem sinais encorajadores de que o Brasil experimenta um processo de “crowding in”, ou seja, de redução do tamanho da “mordida” do governo na poupança financeira nacional, um processo que ainda tem muito a caminhar.

Nesse contexto, a tese final do documento de 1996, sobre a inutilidade dos “planos nacionais de desenvolvimento”, não poderia ter melhor confirmação. O documento observava que a “retórica” desenvolvimentista tinha como sustentação no imaginário popular a identificação entre desenvolvimento e gasto público e entre soberania e auto-suficiência: nada mais obsoleto e deslocado. Os “planos nacionais de desenvolvimento” tinham-se tornado instrumentos de propaganda política, nada mais.

Na ocasião, dentro do próprio governo, houve desconforto com esse enunciado, seja porque o Ministério do Planejamento está obrigado a aprovar anualmente o chamado PPA (Plano Plurianual), que era, e ainda é, uma tentativa de introduzir na rotina do processo orçamentário regular os tais “planos” de grandes obras, seja porque o governo havia feito o seu “plano de desenvolvimento”, o “Mãos à Obra”. O fato é a importância dessas iniciativas é perto de zero, quando a efetiva capacidade de investimento a partir de recursos orçamentários é próxima do chão.

A experiência recente do PAC é mais um capítulo dessa sucessão de nulidades inofensivas com o propósito de associar o governo ao figurino juscelinista, ou, como é mais o caso no episódio recente, associar por simultaneidade, mas não por causação, o governo com o crescimento. O fato é que, desde então, ainda não se constituiu um paradigma retórico que venha a substituir o antigo, sobejamente obsoleto, e que enfatize o protagonismo da economia privada, o empreendedorismo, a economia de mercado a competição, e todos esses “novos” elementos já se articulando bem mais claramente para definir um novo momento para o desenvolvimento brasileiro.

Artigos e comentários de autores convidados não refletem, necessariamente, a opinião da revista Interesse Nacional