Propostas de Curto Prazo para a Recuperação da Economia

- Introdução

O artigo tem como objetivo apresentar propostas de medidas de curto prazo para a aceleração da atividade econômica e compõe-se de mais três capítulos além desta introdução.

O capítulo 2 trata do baixo crescimento do PIB apresentado pelo Brasil nas últimas décadas, um problema estrutural cujo principal determinante é a baixa competitividade da economia. A questão da competitividade pode ser exemplificada pelo Custo Brasil e pela sobrevalorização cambial, os quais têm como um dos mais relevantes resultados o processo de desindustrialização em curso no país.

O capítulo 3 apresenta as principais propostas de medidas para remoção das barreiras ao crescimento sustentado da economia. Como se trata de fatores estruturais, demandam ações cujos impactos tendem a ser mais expressivos no médio ou longo prazos e insuficientes para a aceleração da trajetória da atividade no curto prazo.

Desta forma, o Capítulo 4 elenca as principais propostas de medida voltadas especificamente à aceleração da retomada da atividade no curto prazo, tendo em conta que a recuperação do PIB e do emprego tem sido aquém do desejável, podendo até mesmo ameaçar o próprio andamento das reformas de longo prazo. É importante ressaltar, todavia, que essa agenda de medidas tende a ter efeitos relevantes exclusivamente em um contexto de encaminhamento das propostas discutidas no Capítulo 3, ou seja, de pouco adiantará adotar medidas para a atividade no curto prazo de forma isolada, desconsiderando as causas do baixo crescimento estrutural.

- Baixo crescimento, desindustrialização e baixa competitividade são problemas estruturais da economia brasileira

Nas últimas décadas, a economia do Brasil tem apresentado crescimento abaixo da média de períodos anteriores e inferior ao obtido pela maior parte das outras economias. Por exemplo, entre 1995 e 2017, o crescimento médio da economia mundial foi de 3,0% a.a.. Na média das economias emergentes, o crescimento do PIB foi de 5,2% a.a., enquanto o Brasil cresceu à média de apenas 2,3% a.a., pouco acima da média dos países desenvolvidos, com 2,1% a.a.

A principal explicação para esse desempenho é que o Brasil tem se colocado como uma economia de baixa competitividade. No IC-Fiesp, por exemplo, o Brasil fica em 39ª colocação entre as 43 maiores economias mundiais.[1]

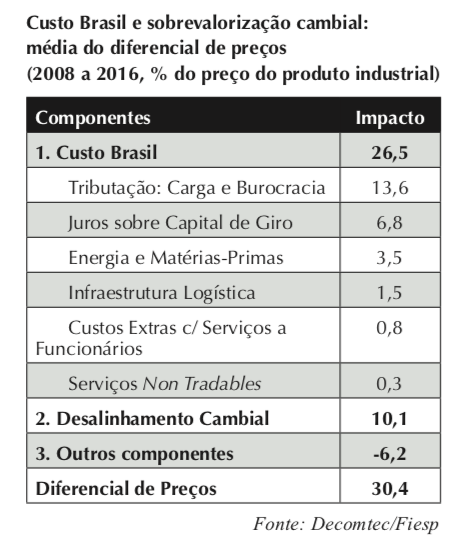

A baixa competitividade brasileira tem diversos determinantes, mas é possível apontar os mais relevantes. O Departamento de Economia, Competitividade e Tecnologia (Decomtec) da Fiesp publica há anos um estudo pioneiro que mensura o impacto das principais deficiências estruturais do país sobre os preços industriais: o “Custo Brasil” e sobrevalorização cambial.

No cálculo da Fiesp, o Custo Brasil agrega o impacto da tributação, dos juros sobre capital de giro, do custo de energia e matérias-primas, dos custos com infraestrutura logística, entre outros itens. Entre 2008 e 2016, o Custo Brasil e a sobrevalorização cambial tornaram o produto nacional em média 30,4% mais caro que o importado.

A tributação é o principal componente do Custo Brasil e representa 13,6% de diferencial de preço frente ao similar importado. Reflete, primeiramente, o impacto da carga tributária excessiva, que, entre 1997 e 2016, foi similar à do Reino Unido, cujo PIB per capita é quase o triplo do brasileiro. Outro elemento sobre a tributação é a burocracia que as empresas necessitam cumprir para pagar seus impostos. Por conta disso, no período de 2005 a 2017, as empresas brasileiras gastaram em média 2.507 homens/horas por ano para pagar tributos, ante 231 homens/horas na média do mundo. Isso se traduz em custos extras para a produção doméstica, por conta de gastos com funcionários, softwares e serviços auxiliares, além de custos judiciais.

O segundo elemento mais importante no Custo Brasil é o juro sobre capital de giro, que representa outros 6,8% de diferencial de preço frente ao similar importado. Esse quadro decorre dos juros básicos e do spread bancário elevados. O Brasil teve, entre 1999 e 2016, a taxa básica de juros (em termos reais) mais alta do mundo, da ordem de 6,9% a.a. Além disso, o país teve, entre 2011 e 2017, os spreads bancários mais elevados, com média de 18% a.a. ante 1,9% a.a. na média de Chile, Itália, Japão, Malásia, Nova Zelândia e Suécia, economias cuja metodologia de cálculo de spread é comparável com a que o Banco Central do Brasil emprega.

Além disso, o desalinhamento cambial do Real representa um diferencial de preço frente ao similar importado da ordem de 10,1%, uma vez que a moeda brasileira permaneceu predominantemente sobrevalorizada no período avaliado, na comparação com a moeda dos principais parceiros comerciais.

Diante do diferencial de preços resultado do Custo Brasil e da sobrevalorização cambial, a economia brasileira vem sofrendo um intenso processo de desindustrialização. Em 2018, a participação da indústria brasileira no PIB foi de 11,3%, patamar mais baixo desde 1947.

Além disso, a desindustrialização brasileira é mais significativa em comparação com a que ocorre no mundo em geral. De 1995 a 2016, a participação da indústria no PIB do Brasil caiu 29%, mais que o dobro da redução de participação do setor no PIB em termos mundiais, da ordem de 12,6%.

- Medidas para remoção das principais barreiras à competitividade e ao crescimento

É consensual que o equilibro fiscal é um dos elementos primordiais para a recuperação sustentada da economia brasileira. Daí a importância da Reforma da Previdência, indispensável para a contenção da trajetória de crescimento dos gastos previdenciários e da dívida pública.

Entretanto, a Reforma da Previdência não é suficiente para que o país recupere sua capacidade de crescimento econômico no médio e longo prazos.

Colaborando com o desafio de acelerar o crescimento econômico brasileiro de forma sustentada, em 2018, a Fiesp e o Ciesp lançaram o trabalho “O Desafio de Posicionar o Brasil na Rota do Desenvolvimento”, no qual foi apresentado um conjunto de propostas de reformas estruturais e orientações de política com a meta de levar o crescimento do PIB para em média 4,0% a.a. entre 2019 e 2024 e 4,4% a.a. entre 2025 e 2030.

Conforme argumenta o trabalho, um cenário de crescimento sustentado dependerá não apenas do reequilíbrio fiscal como também dos demais elementos da política macroeconômica e de outras políticas que melhorem o ambiente de negócios:

- Reforma tributária que contemple:

> Criação do IVA (Imposto sobre Valor Agregado).

> Simplificação e isonomia tributária entre os setores econômicos.

> Redução da burocracia e da insegurança jurídica.

Redução e simplificação de leis, normas, regulamentos e procedimentos.

Aprimoramento da política monetária e da gestão da dívida pública e adequação dos instrumentos da política cambial, contribuindo para a redução estrutural da taxa básica de juros e para a manutenção da taxa de câmbio em nível competitivo e com menor volatilidade.

Ações para redução do spread bancário e desenvolvimento do crédito.

Desenvolvimento de políticas para a retomada dos investimentos em infraestrutura e habitação.

Reestruturação da política de comércio exterior.

Estímulo à inovação tecnológica inserida no contexto de uma política industrial, visando ao aumento da competitividade e da produtividade e transição para a Indústria 4.0.

Melhoria da qualidade da educação (capital humano), adaptando-se aos desafios que a 4º Revolução Industrial impõe.

A respeito dos dois últimos pontos, vale ressaltar que o novo paradigma da Indústria 4.0 (reunindo várias tecnologias como Realidade Aumentada, Virtualização dos processos de trabalho, Projeto e Manufatura assistidos por computador [CAD/CAM], Controle digital da produção, Internet Industrial das Coisas [IIOT], Computação na Nuvem, Big Data, Robotização, Integração de Células Flexíveis e Manufatura Aditiva) representa uma oportunidade e um enorme desafio para a indústria de transformação e para toda a sociedade brasileira.

Nossos competidores internacionais, como EUA, China, Alemanha, Japão e Coreia do Sul, dentre outros, têm lançado diversas iniciativas de política bastante arrojadas com o objetivo de modernizar e fortalecer sua indústria dentro do conceito de Indústria 4.0, como meio para impulsionar seu processo de desenvolvimento econômico.

Por fim, é importante ressaltar que as propostas de medidas apresentadas, embora fundamentais para o aumento da competitividade, e, por conseguinte, para a retomada da capacidade de crescimento sustentado da economia, têm limitada capacidade de alteração da trajetória da atividade nos curto e médio prazos.

- Medidas suplementares são necessárias para a recuperação do crescimento no curto prazo

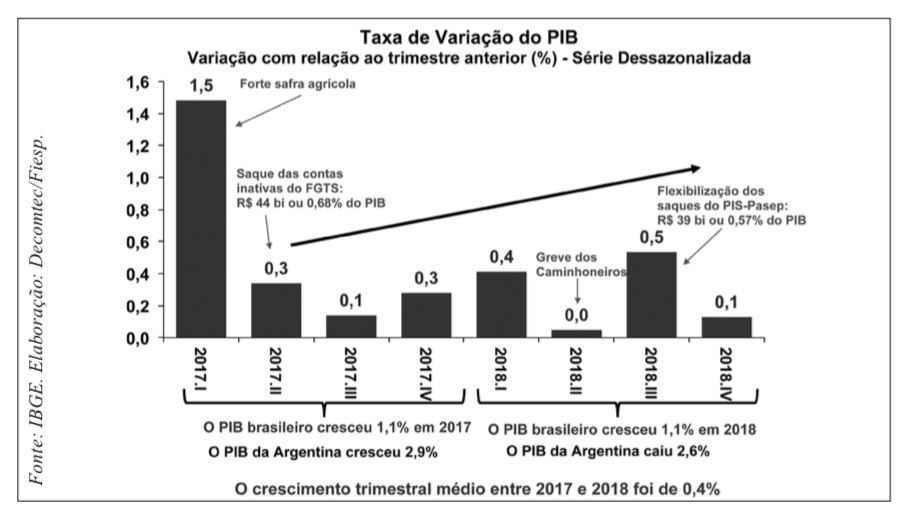

A pós uma das piores recessões de nossa história, a economia brasileira entrou em trajetória de lenta recuperação. O crescimento do PIB foi de apenas 1,0% em 2017 e de 1,1% em 2018. Já o PIB da Indústria de Transformação ficou estagnado em 2017 e cresceu 1,3% em 2018, de forma que seu nível retrocedeu para 2004 e está quase 15% abaixo do pico atingido em 2013.

Em 2019 a recuperação da atividade continua aquém do desejável. Segundo o Relatório Focus, desde o início do ano a mediana das projeções de crescimento do PIB para 2019 diminuiu de 2,53% para 1,23%, ou seja, uma redução pela metade.

Por conta disso, o atual ciclo de recuperação tem sido o mais lento na comparação com as recessões mais severas da história do país.

Sem prejuízo das reformas como a da Previdência e outras medidas, visando ao reequilíbrio fiscal, bem como das demais medidas discutidas no Capítulo 3, visando à recuperação da competitividade e do crescimento sustentado, é necessário levar em conta a necessidade de medidas de curto prazo para acelerar a atividade, tendo em conta o presente quadro de elevada ociosidade e alto nível de desemprego.

Além disso, será mais difícil recuperar o nível do emprego e da própria atividade em 2020 se o crescimento do PIB neste ano for tão baixo quanto está sendo previsto. Até mesmo a aprovação das reformas de longo prazo pode ser prejudicada ou atrasada no caso de o crescimento continuar lento por muito tempo.

Nas seções a seguir são apresentadas algumas medidas e áreas prioritárias para atuação, nomeadamente:

- Redução de 1 p.p. da taxa Selic: dos atuais 6,5% para pelo menos 5,5%.

- Liberação de todo o estoque de contas inativas do FGTS para estimular o consumo das famílias.

- Liberação de saques dos recursos disponíveis no Fundo PIS/Pasep.

- Redução do spread bancário.

- Aumento de forma responsável da participação dos bancos públicos no crédito geral e no financiamento dos recursos do BNDES.

- Redução dos spreads e da taxa de juros do BNDES para as micro, pequenas e médias empresas.

- Utilização de recursos arrecadados com excedente do pré-sal para alavancar os investimentos.

Remoção dos investimentos do teto dos gastos (após a aprovação da Reforma da Previdência). Estes investimentos devem ser destinados a obras que se encontram paradas, priorizando as que melhorem a competitividade sistêmica do Brasil.

4.1 Redução de 1 p.p. da taxa Selic

- Contexto

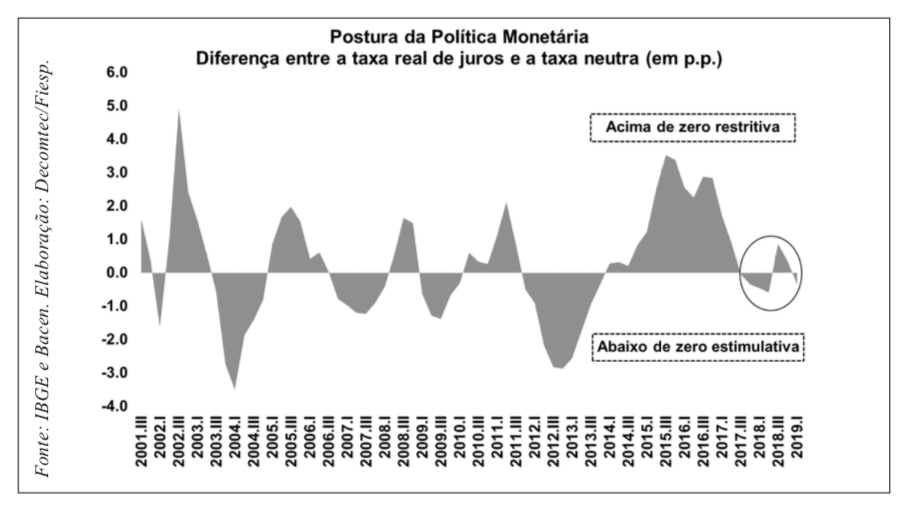

Existem indícios que o atual patamar da Selic é pouco estimulativo para atividade econômica, principalmente considerando a elevada ociosidade da economia brasileira. Estes estudos estimam que a taxa real neutra de juros seja de 2,8% e, atualmente, a taxa real de juros efetiva esteja próxima a 2,5%. Ou seja, a taxa de juros real efetiva está muito próxima do nível neutro. (ver gráfico Postura da Política Monetária na próxima pág.)

No cenário atual, o maior risco é que 2019 seja mais um ano de fraco crescimento e permanência da taxa de desemprego em patamar elevado, comprometendo a agenda de reformas do governo.

Como é de conhecimento, a política monetária opera com defasagens, isto é, uma redução dos juros pelo Banco Central afeta a economia após vários meses, com o efeito máximo sobre a atividade ocorrendo em torno de três trimestres.

Dessa forma, uma eventual redução dos juros promovida pelo Banco Central não será plenamente sentida em 2019, mas teria impacto importante sobre a trajetória da atividade em 2020.

Além disso, um movimento de flexibilização monetária provavelmente terá algum efeito positivo sobre as expectativas dos empresários, estimulando as decisões de investimento ainda em 2019.

Proposta: redução de 1 p.p. da taxa Selic, dos atuais 6,5% a.a. para 5,5% a.a.

4.2 Liberação de recursos das contas inativas do FGTS

-

Contexto

Em dezembro de 2016, o governo anunciou a liberação dos saques dos recursos das contas inativas do Fundo de Garantia por Tempo de Serviço (FGTS). O cronograma para os saques foi de março até julho de 2017.

Os principais impactos da liberação das contas inativas do FGTS em 2017 foram:

- Injeção de R$ 44 bilhões na economia, ou 0,68% do PIB daquele ano. Aproximadamente 26 milhões de indivíduos foram beneficiados, com saque médio de R$ 1.704,00.

Vale lembrar que, após um bom 1º trimestre de 2017, puxada por uma forte safra agrícola, a atividade econômica dava sinais de perda de fôlego. Nesse quadro, os saques das contas inativas do FGTS contribuíram para a aceleração do crescimento econômico, posteriormente interrompida pela greve dos caminhoneiros, conforme indica o gráfico abaixo (na pág anterior).

Proposta: liberação de todo o estoque de contas inativas para estimular o consumo das famílias

De acordo com o balancete de setembro de 2018 (o mais recente disponível), os depósitos vinculados do FGTS totalizaram cerca de R$ 400 bilhões, compreendendo contas ativas e inativas. Segundo o Relatório de Administração de dezembro de 2017, as contas inativas totalizavam cerca de R$ 20 bilhões. Diante da indisponibilidade de dados mais atuais, supõe-se que pelo menos R$ 20 bilhões das contas inativas continuam disponíveis e poderiam ser liberados para estimular o consumo das famílias.

Impactos esperados da liberação das contas inativas do FGTS em 2019

A liberação de R$ 20 bilhões em contas inativas do FGTS em 2019 levaria a um crescimento adicional no PIB de 0,2%.

Considerando a expectativa de crescimento do PIB de 1,23% em 2019 (segundo Boletim Focus de 27 de maio), a liberação de R$ 20 bilhões em recursos do FGTS para consumo poderia elevar o crescimento do PIB em 0,20 p.p. no ano, para 1,43%.

Se a medida for avaliada como insuficiente, pode-se considerar a liberação de algum percentual dos recursos das contas ativas do FGTS, elevando o efeito sobre o consumo das famílias, o crescimento do PIB e do emprego.

4.3 Saques dos recursos disponíveis no Fundo PIS/Pasep

Contexto

A Lei nº 13.677/2018 permitiu que todos os cotistas sacassem os recursos do Fundo PIS/Pasep entre junho e setembro de 2018.

Assim como no caso da medida dos saques das contas inativas do FGTS no ano anterior, a liberação de saques do PIS-Pasep evitou um desempenho ainda pior do PIB, injetando R$ 39 bilhões na economia. O impacto no PIB em 2018 foi de 0,57%.

Proposta: liberação de saques de contas do PIS-Pasep para estimular o consumo das famílias

4.4 Redução do spread bancário

Contexto

Em 2018, foram concedidos R$ 3,4 trilhões em crédito com recursos livres. Sobre esse montante, estima-se que as famílias e as empresas pagaram R$ 478 bilhões em juros no ano passado, sem contar as parcelas que ainda serão pagas até o encerramento do saldo devedor.

Estima-se que reduções no spread implicariam menores gastos de empresas e famílias com o serviço da dívida, e parte da renda, que antes era direcionada ao pagamento de juros, poderia ser destinada ao consumo e ao investimento.

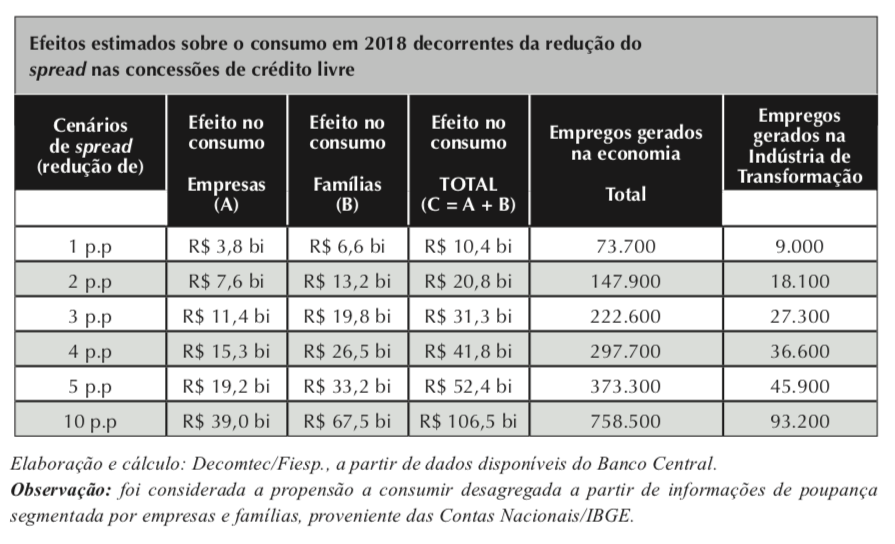

Efeitos estimados sobre o consumo decorrentes da redução do spread nas concessões de crédito livre

Na tabela acima apresentam-se os resultados da simulação de impactos de diferentes cenários de redução do spread, para o ano de 2018, sobre: a) renda disponível de empresas e famílias; b) geração de empregos.

Por exemplo, a redução de 1 ponto percentual no spread em 2018 teria aumentado o consumo em R$ 10,4 bilhões e teria gerado 73.700 postos de trabalho na economia (diretos e indiretos), dos quais 9.000 empregos gerados na indústria de transformação. Esse montante de empregos é mais de 3,4 vezes o saldo (líquido) de 2.610 empregos gerados na indústria de transformação brasileira em 2018.

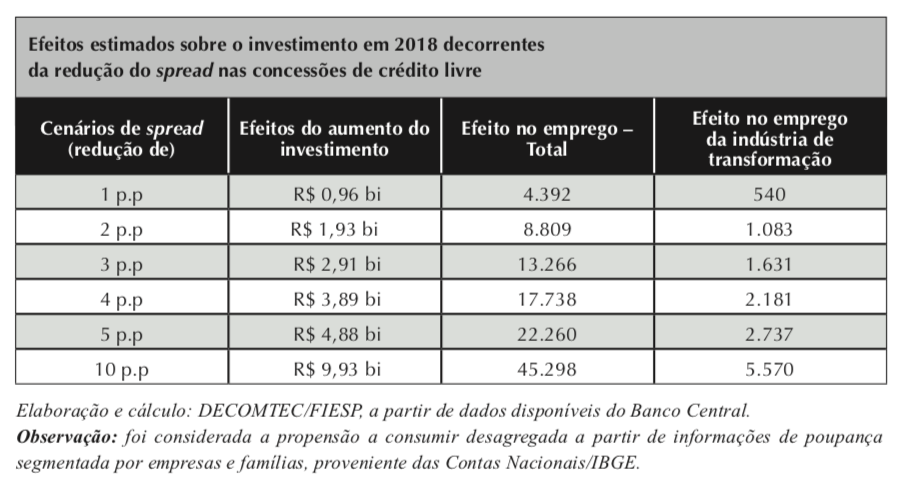

Efeitos estimados sobre o investimento decorrentes da redução do spread nas concessões de crédito livre

Estima-se que uma parte da renda liberada pela redução do spread seria dispendida em investimentos, com impactos apresentados na tabela abaixo (ver também página anterior):

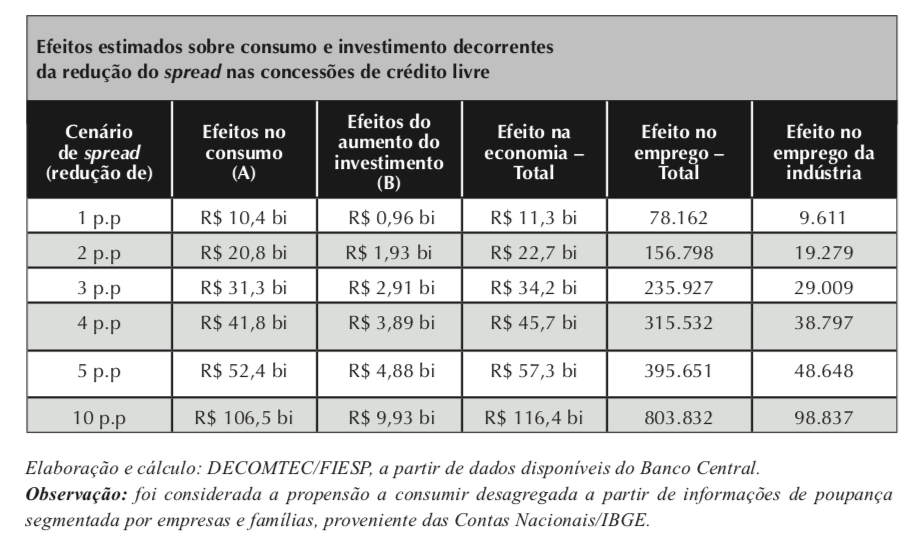

Efeito total na economia decorrente da redução do spread nas concessões de crédito livre

A tabela a seguir apresenta a estimação do efeito total na economia de uma redução do spread em 2018.

Por exemplo, a redução de 1 ponto percentual no spread em 2018 teria aumentado o consumo e o investimento em R$ 11,3 bilhões e geraria 78.162 postos de trabalho na economia (diretos e indiretos), dos quais 9.611 empregos gerados na indústria de transformação.

Propostas

A redução sustentada do spread bancário demanda algumas ações estruturais, com efeito mais a médio e longo prazos, como discutido no trabalho “O Desafio de posicionar o Brasil na Rota do Desenvolvimento”, elaborado pela Fiesp em 2018. Todavia, algumas ações podem e devem ser implementadas com celeridade, com potenciais efeitos já no curto prazo, nas seguintes frentes:

- Regulação do sistema financeiro.

- Estímulo à competição.

- Defesa da concorrência e redução da concentração de mercado.

4.5 Aumento da participação dos bancos públicos no crédito geral e no financiamento dos recursos do BNDES

Contexto

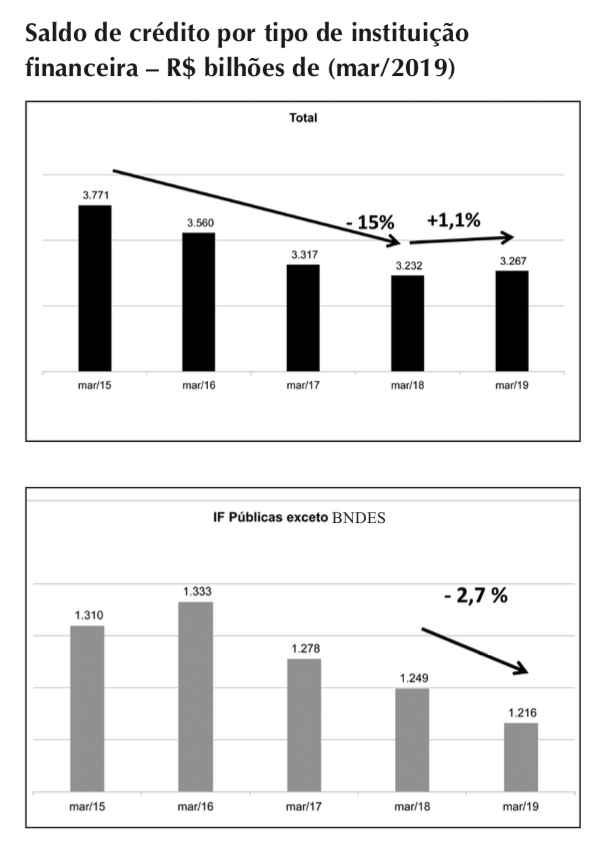

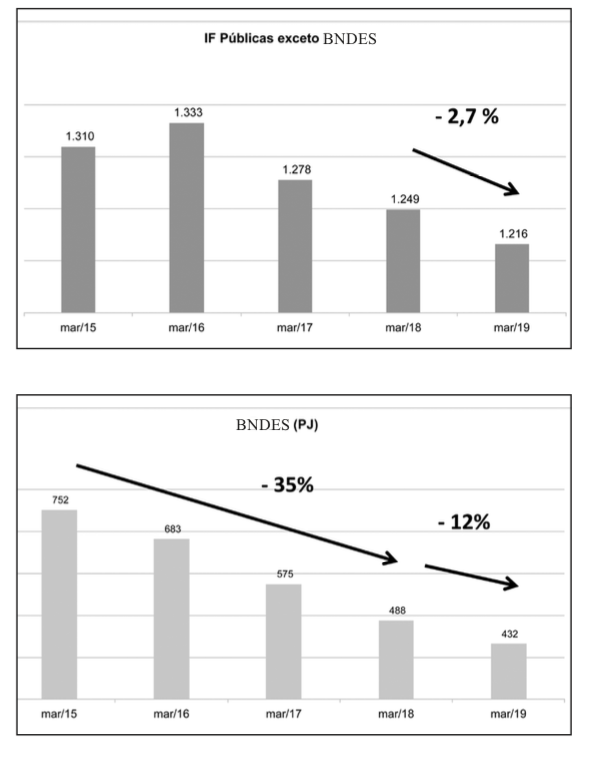

O saldo de crédito total na economia diminuiu 15% entre março de 2015 e março de 2018. No último ano, de março de 2018 a março de 2019, houve pequeno crescimento no crédito total, de 1,1%.

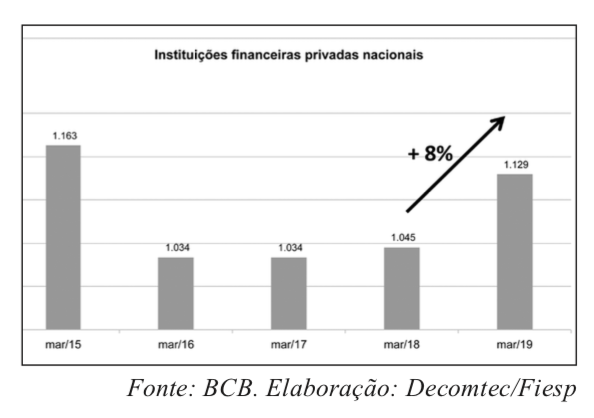

A recuperação parcial do crédito no último ano ocorreu devido à expansão do crédito dos bancos privados, com crescimento de 8%, ao passo que, no caso dos bancos públicos, exceto BNDES, houve redução de 2,7% no saldo do crédito, e o BNDES teve redução de 12%.

De todo modo, o pequeno aumento do crédito de março de 2018 a março de 2019 foi insuficiente para compensar a redução ocorrida no ano anterior, o que representa um elemento negativo para a recuperação da atividade econômica.

Propostas

Aumentar, com responsabilidade, o volume de operações de crédito dos bancos públicos.- Reduzir a velocidade de contração das operações de pessoa jurídica do BNDES.

- Reativar as operações do BNDES pelos bancos públicos, ampliando o market share no mercado de crédito.

- Reativar a emissão do Cartão BNDES por meio dos bancos públicos, bem como introduzir sua operação por novos agentes financeiros.

- Ampliar o acesso às linhas do BNDES por meio dos bancos públicos Banco do Brasil e Caixa Econômica Federal, aproveitando a integração de sistemas de governo, implementando linhas pré-aprovadas que reduzam a burocracia e facilitem o acesso.

- Estimular a participação de novos agentes financeiros, tais como fintechs, para serem agentes repassadores das linhas do BNDES às MPMIs.

- Criar linhas de financiamento para operações diretas do BNDES, por meio de plataformas digitais, para ampliar o acesso das MPMIs.

4.6 Redução da taxa de juros do BNDES para as micro, pequenas e médias empresas

Contexto

A tualmente (maio de 2019) a TLP se encontra em torno de 6,5% e os juros ao tomador são muito altos. Por exemplo, na recém-lançada linha BNDES Crédito Pequenas Empresas a taxa prevista pelo Banco é de 16,8% a.a.

O valor médio dos desembolsos do BNDES para MPME´s em 2018 foi de apenas R$ 109,3 mil e, quando contratam crédito livre, as MPME´s pagam juros que inviabilizam suas atividades. Por exemplo, em 2018, as taxas médias foram de 51,5% a.a. para microempresas e 43% a.a. para pequenas empresas, muito acima da rentabilidade de qualquer setor.

Proposta

Instituir taxa de juros exclusiva para financiamentos às micro, pequenas e médias indústrias: TLP pré-fixada na contratação, sem spreads e sem hedge de risco de inflação, de modo a fortalecer as empresas desse segmento, que pela sua elevada diversificação setorial e distribuição no território nacional, cumprem importante papel de “colchão” amortecedor da queda da atividade, da renda e do emprego nas fases de crise econômica.

A proposta possui reduzido impacto nas operações do banco, pois esse segmento teve participação de apenas 4,5% no total dos desembolsos do BNDES em 2018.

4.7 Utilização de recursos arrecadados com excedente do pré-sal para alavancar os investimentos

Contexto

A União cedeu em 2010 uma parte da área do pré-sal à Petrobras, que teve o direito de explorar 5 bilhões de barris de petróleo. Com a descoberta de reserva de óleo superior ao que foi cedido, o governo pretende ofertar esse excedente por meio de leilão, previsto para ser realizado em outubro de 2019. Tal recurso é uma receita primária e, por isso, sua despesa é sujeita aos limites impostos pela regra do teto.

O mercado estima ser possível uma arrecadação líquida de R$ 66,3 bilhões, já descontando o pagamento à Petrobras, e que pode ocorrer ainda neste ano.

Porém, devido aos limites de despesas impostos pela regra do teto dos gastos, entende-se que não é possível utilizar todo esse recurso, por exemplo, para investimentos.

Proposta

Utilizar para investimento público direto cerca de R$ 32 bilhões provenientes da arrecadação mencionada, o que representa 0,47% do PIB de 2018.

Tal recurso teria grande utilidade para finalização de obras públicas. Em síntese, a proposta visa trocar ativos do Estado, que são as reservas do pré-sal, por outro, que aumenta o estoque do capital social (similar à proposta pelo economista Fernando de Holanda Barbosa, professor da FGV/EPGE), reduzindo as deficiências em infraestrutura e, ao mesmo tempo, contribuindo para gerar emprego e renda na economia.

4.8 Remoção dos investimentos do teto dos gastos após aprovação da reforma da previdência

Contexto

A redução nos gastos com investimento tem sido a forma recorrente de efetuar cortes nas despesas públicas para obtenção de resultado fiscal. Tal medida ocorre, principalmente, pela dificuldade em cortar despesas obrigatórias.

Com a aprovação da reforma da previdência, que terá efeitos fiscais positivos, e a manutenção do controle fiscal com o teto dos gastos sobre despesas correntes, é possível haver uma melhor alocação dos gastos públicos. Nesse sentido, a possibilidade de maiores gastos com investimento público contribuiria para reduzir problemas de infraestrutura e saneamento, entre outros, além de colaborar para o aumento do potencial de crescimento de longo prazo.

Proposta

- Encaminhar PEC propondo que investimentos públicos sejam excluídos dos limites impostos pela Emenda Constitucional nº 95/2016, que instituiu o teto dos gastos públicos. Tal medida seria realizada após a reforma da previdência.

FIESP (2014). Índice Fiesp de competitividade das nações. Disponível em: https://www. fiesp.com.br/indices-pesquisas-e-publicacoes/indice-de-competitividade-das- -nacoes-ic-fiesp-2014/.

É vice-presidente da Federação das Indústrias do Estado de São Paulo (Fiesp) e diretor titular do Departamento de Competitividade e Tecnologia (Decomtec) da Fiesp.

Artigos e comentários de autores convidados não refletem, necessariamente, a opinião da revista Interesse Nacional